Für Studierende ist die BCG-Matrix eine zentrale Methodik, die hilft, die Beziehung zwischen Marktwachstum und Marktanteil zu verstehen und strategisches Denken zu fördern. Unternehmen profitieren von diesem Modell, indem sie es als Werkzeug zur Portfolioanalyse und Ressourcenallokation nutzen, wobei sie ihre Produkte hinsichtlich ihres Wachstumspotenzials und ihrer Wettbewerbsposition bewerten.

Definition: BCG-Matrix

Die BCG-Matrix ist ein von der Boston Consulting Group erstelltes Framework zur Bewertung der strategischen Position des Geschäftsmarkenportfolios und seines Potentials.

Die BCG-Matrix dient dazu, das Gleichgewicht zwischen Produkten oder Geschäftseinheiten, die Cashflow generieren und solchen, die Cashflow benötigen, in einem Unternehmen zu bewerten.

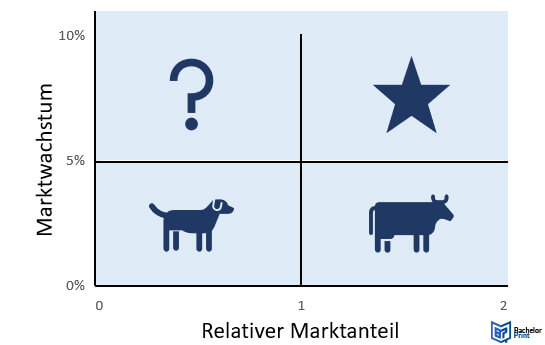

Das Geschäftsportfolio bzw. Produktportfolio wird anhand der Attraktivität der Branche (Wachstumsrate dieser Branche) und der Wettbewerbsposition (relativer Marktanteil) in vier Kategorien eingeteilt:

- Stars (hoher Marktanteil, hohes Marktwachstum),

- Question Marks (niedriger Marktanteil, hohes Marktwachstum),

- Cash Cows (hoher Marktanteil, niedriges Marktwachstum) und

- Poor Dogs (niedriger Marktanteil, niedriges Marktwachstum).

Die Position ergibt sich aus der Relation zwischen relativem Marktanteil und Marktwachstum. Segmente mit hohem Marktanteil und einem hohen zukünftigen Marktwachstum sind für Unternehmen folglich die gewinnbringendsten Segmente. Diesen hohen Marktanteil müssen Unternehmen mit sichern, was hohe Investitionen erfordert. Andererseits müssen Segmente mit niedrigem Marktanteil aufgewertet werden, um die Situation und den Anteil am Markt zu verbessern. Auch dies erfordert Investitionen in die neuesten Produkte.

Unternehmen verwenden die BCG-Matrix, um strategische Entscheidungen zu treffen, z.B. in welche Geschäftseinheiten bzw. Produkte sie investieren sollten, welche sie halten und welche sie liquidieren sollten. Jegliche Veränderungen am derzeitigen Portfolio können mit der BCG-Matrix ausgearbeitet werden.

Portfolioanalyse

Die BCG-Matrix (auch bekannt als Boston Consulting Group-Matrix, Growth-Share-Matrix, Boston Matrix, BCG Portfolio oder Produktportfolio-Matrix) ist, wie bereits erwähnt, ein in der Unternehmensstrategie verwendetes Tool zur Analyse von Geschäftseinheiten oder Produktlinien (Portfolioanalyse) auf der Grundlage von zwei Variablen: dem relativen Marktanteil und der Marktwachstumsrate.

Durch die Kombination dieser beiden Variablen in der BCG-Matrix kann ein Unternehmen seine Geschäftsbereiche bzw. Produkte entsprechend darstellen, bestimmen und entscheiden, wo zusätzliche (finanzielle) Ressourcen zugewiesen werden sollen, wo ausgezahlt und wo veräußert werden soll.

Der Hauptzweck der BCG-Matrix besteht infolgedessen darin, Investitionsentscheidungen auf Unternehmensebene zu treffen. Je nachdem, wie gut die Einheit bzw. das jeweilige Produkt und die Branche sind, können jeder Einheit und jedem Produkt vier verschiedene Kategorien zugeordnet werden:

- Fragezeichen (Question Marks)

- Sterne (Stars)

- Hunde (Poor Dogs)

- Geldkühe (Cash Cows)

Jede dieser Kategorien repräsentiert eine bestimmte Art von Geschäft bzw. Produkt. Nachfolgend findest du Erklärungen zu den Kategorien und wie du die BCG-Matrix richtig anwendest und analysierst.

Aufbau

Die BCG-Matrix ist in insgesamt vier Felder aufzuteilen:

Sterne (Stars)

Im Feld der Sterne (Stars) sind Geschäftsbereiche bzw. Produkte mit einem hohen Marktanteil (potenzielle Marktführer) einzuordnen, die sich in einer schnell wachsenden Branche befinden. Stars generieren aufgrund ihres hohen relativen Marktanteils viel Geld, erfordern aber auch hohe Investitionen, um besser als die stärksten Konkurrenten zu sein und die Wachstumsrate aufrechtzuerhalten. Erfolgreich diversifizierte Unternehmen sollten immer einige Stars in ihrem Portfolio haben, um zukünftig langfristige Cashflows und den Erfolg des gesamten Unternehmens sicherzustellen. Abgesehen von der Gewissheit, die Stars für die Zukunft geben, spielen sie auch für das Image eines Unternehmens eine wichtige Rolle.

Fragezeichen (Question Marks)

Unternehmen bzw. Start-ups oder die neuesten Produkte starten normalerweise als Fragezeichen. Diese sogenannten „Problemkinder“ haben einen geringen Marktanteil in einem wachstumsstarken Markt. Sie haben das Potenzial, Marktanteile zu gewinnen und schließlich zu Stars (Marktführern) zu werden. Bei guter Verwaltung können Fragezeichen schnell wachsen und somit eine große Menge an Geldinvestitionen verbrauchen. Wenn es den Fragezeichen nicht gelingt Marktführer zu werden, können sie zu Hunden ausarten, wenn das Marktwachstum nach jahrelangen Investitionen abnimmt. Fragezeichen müssen daher sorgfältig analysiert werden, um festzustellen, ob sie die notwendigen Investitionen wert sind.

Arme Hunde (Poor Dogs)

Geschäftsbereiche bzw. Produkte in einem langsam wachsenden oder rückläufigen Markt mit einem geringen relativen Marktanteil werden als Hunde bezeichnet. Diese Einheiten sind in der Regel ausgeglichen (sie erzeugen oder verbrauchen kaum Geld), um den Marktanteil aufrechtzuerhalten. Diese Geschäfte sind daher für Investoren nicht interessant. Auch für Unternehmen sind diese Bereiche meist wirtschaftlich irrelevant, da damit keine Gewinne generiert werden. Da für solche Geschäftsbereiche dennoch Aufwendungen und Kosten für das Unternehmen entstehen, werden diese Geschäftsbereiche veräußert oder liquidiert, um diese Investitionen für vielversprechendere Geschäftsbereiche mit einem höheren Marktwachstum und Marktanteil zu verwenden.

Geldkühe (Cash Cows)

Nach mehreren Jahren in der Branche könnte das Marktwachstum schließlich zurückgehen und die Umsätze stagnieren. In diesem Stadium verwandeln sich die Stars wahrscheinlich in Cash Cows. Da sie in einem stagnierenden (reifen) Markt immer noch einen hohen relativen Marktanteil haben, lässt die Portfolioanalyse hohe Gewinne erwarten. Aufgrund der geringeren Wachstumsrate sollten auch die Investitionen gering gehalten werden. Cash Cows generieren daher in der Regel Umsatz, der über den für die Aufrechterhaltung des Geschäfts bzw. des Produkts erforderlichen Betrag hinausgeht. Dieser Überschuss kann für Investitionen in anderen bereichen verwendet werden. Die Cash Cows bringen letztendlich Gleichgewicht und Stabilität in das Portfolio.

Anhand der zwei relevanten Merkmale (Marktwachstum und relativer Marktanteil) können die vier Kategorien der BCG-Matrix folgendermaßen untergliedert werden:

Kategorie der BCG-Matrix

Marktanteil

Marktwachstum

Sterne (Stars)

hoch

hoch

Fragezeichen (Question Marks)

gering

hoch

Geldkühe (Cash Cows)

hoch

gering

Hunde (Poor Dogs)

gering

gering

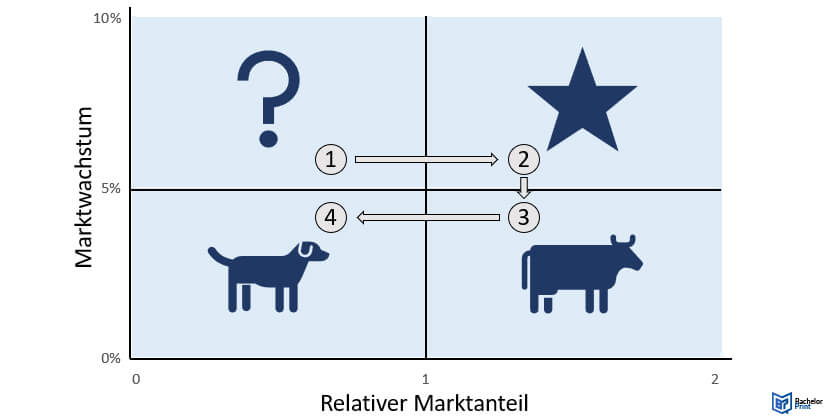

Produktlebenszyklus

Es ist wichtig für Unternehmen, dass sie allen Bereichen der BCG-Matrix vertreten sind, denn jeder Bereich erfüllt seine Funktion und beeinflusst die anderen Kategorien. Wie die Präsenz in allen Kategorien erreicht werden kann, zeigt der Produktlebenszyklus.

Im Folgenden wird ein idealtypischer Produktlebenszyklus der vielversprechendsten Produkte eines Unternehmens erklärt. Dabei werden die einzelnen Phasen des Produktlebenszyklus in die vier Kategorien der BCG-Matrix einsortiert.

Beachte: Es handelt sich hierbei um einen idealtypischen Produktlebenszyklus. Natürlich können sich Produkte auch als Fehlinvestition herausstellen und von der Kategorie „Question Marks“ direkt in die Kategorie „Dogs“ bewegen.

-

Einführungsphase

Das Produkt wird in den Markt eingeführt und verfügt zu Beginn über einen geringen relativen Marktanteil, aber der Markt verfügt über ein hohes Wachstum. Ziel der Einführungsphase ist es, den Break-Even-Point zu erreichen, ab dem das Produkt Gewinn erzielt. -

Wachstumsphase

Die Wachstumsphase beginnt mit dem Break-Even-Point des Produkts. In diesem Zeitraum befindet sich das Produkt in der Kategorie „Stars“, da sowohl das Marktwachstum als auch der Marktanteil hoch sind. In dieser Phase etabliert sich das Produkt immer weiter am Markt und steigt gegebenenfalls sogar zum Marktführer auf. Am Ende dieser Phase erzielt das Produkt den höchsten Gewinn für das Unternehmen. -

Sättigungsphase

In der Sättigungsphase beginnt der langsame Abstieg des Produkts. Das Produkt ist in dieser Phase voll am Markt etabliert und der relative Marktanteil ist hoch. Allerdings ist das Marktwachstum, aufgrund der Sättigung des Marktes, gering. In dieser Zeit generiert das Produkt weiterhin Gewinne, da das Unternehmen keine großen Investitionen mehr für das Produkt aufwendet. -

Degenerationsphase

Das Produkt erreicht die Degenerationsphase, wenn es keinen Gewinn mehr für das Unternehmen generiert. In dieser Phase sind die Kosten des Produkts höher als der Umsatz des Produkts. Gekennzeichnet ist die Phase durch ein geringes Marktwachstum und einen geringen relativen Marktanteil.

An diesem Produktlebenszyklus wird deutlich, dass das Unternehmen nur in zwei der vier Phasen Gewinn erzielt. Der gewinnbringendste Zeitraum des Produkts ist zum Ende der Wachstumsphase, bevor das Produkt in die Sättigungsphase übergeht. Übersetzt für die BCG-Matrix bedeutet es, dass nur die Bereiche „Stars“ und „Cash Cows“ Gewinne generieren.

Durchführung

In der BCG-Matrix steht SBU („Strategic Business Unit“) für eine bestimmte Einheit des Unternehmens, die eine separate Mission und Ziele hat und unabhängig von anderen Unternehmensbereichen geplant und in der Matrix dargestellt werden kann:

Eine ausgewogene Portfolioanalyse mit der BCG-Matrix kann für Unternehmen von Nutzen sein, indem die folgenden Schritte befolgt werden:

- Schritt: Einheiten/SBUs auswählen.

- Schritt: Entsprechende Märkte definieren.

- Schritt: Relativen Marktanteil der Einheiten/SBUs berechnen.

- Schritt: Marktwachstumsrate der einzelnen Märkte berechnen.

- Schritt: Einheiten/SBUs in die BCG-Matrix einzeichnen.

Anhand dieser Schritte kann eine BCG-Matrix für ein Unternehmen aufgestellt werden.

Beispiel

Das folgende fiktive Anwendungsbeispiel soll erneut die vier Kategorien der BCG-Matrix veranschaulichen.

Vor- und Nachteile

Die BCG-Matrix ist ein Framework für die Aufteilung der Ressourcen auf verschiedene Geschäftsbereiche und ermöglicht eine Portfolioanalyse durch den Vergleich vieler Geschäftsbereiche. Dabei bietet die Matrix diverse Vorteile, aber auch einige Nachteile, die zu beachten sind.

Einfachheit des Modells

Zu starke Vereinfachung (nur "hoch" und "gering")

Übersichtliche Klassifizierung

Keine Darstellung von Entwicklungen

Übersichtliche Ressourcenallokation

Berücksichtigung von lediglich zwei Faktoren

Visuelle Darstellung

Ungenaue Datenerfassung möglich

Förderung strategischer Diskussionen

Unklarheit (Was heißt "hoch/gering"?)

Vor allem die Kritik der zu starken Vereinfachung fällt als Kritikpunkt auf, denn das Modell teilt die Faktoren in „hoch“ und „gering“ ein. Dabei gibt es aber sicherlich viele Werte, die dazwischen liegen und eine mittlere Stufe gibt es dabei nicht. Auch die grundsätzliche Einteilung kann zu Problemen führen, denn es gibt keine einheitliche Definition darüber, was ein hohes oder geringes Marktwachstum ist.

Zudem sind Angaben zu Marktwachstum und Marktanteil teilweise nur schwer zu generieren und vor allem in schnelllebigen Märkten nur Momentaufnahmen, die sich durch neue Entwicklungen schnell verändern können.

Daher sollte die BCG-Matrix immer mit anderen Modellen kombiniert werden, um einen umfassenderen Blick über die einzelnen Bereiche zu erhalten. Für einen unkomplizierten Überblick eignet sie sich aber gut.

Zusammenfassung

Die BCG-Matrix kann einen ganzheitlichen Produktlebenszyklus aufzeigen – von der Produkteinführung bis zum Marktführer und letztlich zur Stagnation. Fragezeichen und Sterne sollten mit Investitionen von Cash Cows finanziert werden. Hunde sollten veräußert oder liquidiert werden, um Bargeld mit geringem Potenzial freizusetzen und es anderweitig zu verwenden. Letztlich ist ein ausgewogenes Portfolio aus Fragezeichen, Sternen und Geldkühen das Ziel, um in Zukunft positive Cashflows zu gewährleisten.

„Um erfolgreich zu sein, sollte ein Unternehmen über ein Produktportfolio mit unterschiedlichen Wachstumsraten und unterschiedlichen Marktanteilen verfügen. Die Portfoliozusammensetzung ist eine Funktion des Gleichgewichts zwischen den Zahlungsströmen. Produkte mit hohem Wachstum erfordern einen Cash-Input, um zu wachsen. Produkte mit geringem Wachstum sollten überschüssiges Bargeld generieren. Beide Arten werden gleichzeitig benötigt. “ – Bruce Henderson, Gründer der Boston Consulting Group

Häufig gestellte Fragen

Die BCG-Matrix ist ein von der Boston Consulting Group (BCG) erstelltes Framework zur Bewertung der strategischen Position des Geschäftsmarkenportfolios und seines Potentials.

In der BCG-Matrix, die in vier Quadranten aufgeteilt ist, werden Geschäftseinheiten bzw. Produkte dem relativen Marktanteil (auf der horizontalen Linie) und der Wachstumsrate des Marktes (entlang der vertikalen Linie) zufolge angezeigt. Die vier Quadranten werden als Sterne, Fragezeichen, Geldkühe und Hunde bezeichnet.

Die Portfolioanalyse ist der Prozess, mit dem eine vorhandene Portfolio-Asset-Allokation überprüft wird, um festzustellen, ob die aktuelle Allokation die kurz- und langfristigen finanziellen Ziele des Anlegers erreicht, ohne unnötige Kapitalrisiken einzugehen.

Obwohl die BCG-Matrix zu den ältesten jemals formulierten Matrizen gehört, ist sie auch die weltweit am häufigsten gelehrte und bekannteste Matrix. Es gibt Foren im Internet, in denen Einzelpersonen aufgrund ihrer Beliebtheit ihre Ideen zu den besten Methoden zur Verwendung der BCG-Matrix austauschen.

Das bedeutet, dass denjenigen, die sie verwenden möchten, niemals Unterstützung fehlen wird. Die BCG-Matrix bleibt weiterhin ein schneller und nützlicher Weg zur Portfolioanalyse für die Ressourcenallokation und die Gewährleistung größerer Gewinne.

Die BCG-Matrix der Boston Consulting Group soll bei der langfristigen strategischen Planung helfen und einem Unternehmen ermöglichen, Wachstumschancen zu prüfen, indem es sein Produktportfolio überprüft. Dadurch kann entschieden werden, wo investiert werden sollte oder wo Produkte eingestellt oder entwickelt werden sollten.